Tempo de leitura: 10 minutos

A emissão correta de documentos fiscais é uma das bases para a regularidade e segurança de pequenas empresas e oficinas mecânicas. Entender como funcionam notas fiscais, códigos tributários e classificações de produtos e evite erros, multas e pagamentos indevidos de impostos. Este guia foi desenvolvido para explicar, de forma simples e prática, como funciona a emissão de documentos fiscais no dia a dia.

O que é Nota Fiscal e por que ela é obrigatória

A nota fiscal é um documento oficial que comprova uma venda ou prestação de serviço. Ela serve para registrar a operação, informar ao governo e garantir direitos tanto para quem compra quanto para quem vende. Sem a emissão da nota fiscal, a empresa fica em situação irregular e pode enfrentar problemas com fiscalização, multas e até bloqueios operacionais.

Exemplo prático: Você vende uma peça por R$100. A nota fiscal irá apresentar quem vendeu, quem comprou, o valor da operação, os impostos envolvidos e a descrição do produto.

💡Dica: Sempre emita nota fiscal, mesmo em vendas pequenas. Atualmente, o fisco cruza movimentações financeiras com faturamento declarado e notas emitidas, tornando o controle muito mais rigoroso.

Tipos de Notas Fiscais: Produtos e Serviços

Existem diferentes tipos de notas fiscais, cada uma adequada a um tipo específico de operação comercial ou prestação de serviço.

NF-e – Nota Fiscal Eletrônica

Utilizada para venda de produtos. É obrigatória em operações entre empresas e também pode ser usada para venda ao consumidor final, especialmente quando há necessidade de transporte ou quando a operação envolve produto e serviço simultaneamente.

NFC-e – Nota Fiscal ao Consumidor Eletrônica

Usada para venda de produtos diretamente ao consumidor final. É comum em estabelecimentos onde o consumidor circula entre mercadorias ou realiza compras no balcão.

NFS-e – Nota Fiscal de Serviços Eletrônica

Aplicável à prestação de serviços em geral. Na maioria dos casos, exige o preenchimento completo dos dados do tomador do serviço.

CT-e – Conhecimento de Transporte Eletrônico

Documento emitido por transportadoras. Ele conecta emitente e destinatário e é baseado integralmente nas informações das NF-e, como produtos, peso, origem e destino.

Como funciona a autorização e validação da NF-e

A NF-e é transmitida eletronicamente para a Secretaria da Fazenda (SEFAZ) do estado. Após o envio, os dados são validados e, se estiverem corretos, a nota é autorizada. Somente após essa autorização a NF-e passa a ser considerada válida, recebendo uma chave numérica de identificação.

Após a autorização, é gerado o DANFE, que é o documento auxiliar contendo o espelho das informações da nota fiscal eletrônica.

CFOP: Código Fiscal de Operações e Prestações

O CFOP é um código que identifica a natureza da operação realizada, como venda, devolução, transferência ou remessa.

Exemplos comuns

- Venda dentro do estado: CFOP 5.102

- Venda para outro estado: CFOP 6.102

A correta escolha do CFOP é essencial para garantir que a tributação seja aplicada de forma adequada e evitar inconsistências fiscais.

CST: Código de Situação Tributária do ICMS

O CST indica como o produto é tributado em relação ao ICMS. Ele informa se há cobrança integral, isenção ou substituição tributária.

Existem duas tabelas principais:

- Tabela A: define a origem da mercadoria

- Tabela B: define a forma de tributação

A correta aplicação do CST garante que o imposto seja recolhido de forma correta.

CSOSN: Código de Situação da Operação no Simples Nacional

Para empresas do Simples Nacional, indica a forma de tributação. É muito similar a CST, porém considerando condições especificas do Simples Nacional

No caso de oficinas mecânicas os principais códigos utilizados são:

- 0102 – Origem Nacional e Tributada pelo Simples Nacional sem permissão de crédito. São a peças tributadas integralmente que não são objeto de substituição tributária.

- 0500 – Origem Nacional e ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação. Neste caso a indústria ou o distribuidor realizou o recolhimento da Substituição Tributária.

Fonte: https://www.coad.com.br/files/trib/html/pesquisa/df/em121272.htm

CST de PIS/COFINS

Esse código define como os tributos PIS e COFINS são calculados nas operações de venda. No caso de oficinas mecânicas os principais códigos utilizados são:

- 04 – Operação Tributável Monofásica – Revenda a Alíquota Zero, são produtos que já tiveram sua tributação total realizada na Industria, tornando toda a cadeia posterior desobrigado a recolher o tributo

- 99 – Outras Operações, são produtos a serem tributados dentro do Simples Nacional, como não há um CST específico na tabela para o Simples Nacional, o código “genérico” 99 pode ser usado para indicar que a tributação ocorre por “outra” forma.

PIS/COFINS Monofásicos

Produtos como cosméticos, bebidas e auto peças podem ter tributação concentrada em um elo da cadeia (monofásico), isso significa que você não paga PIS/COFINS na venda, pois o tributo já foi recolhido em um momento específico do seu ciclo, o que normalmente acontece na indústria.

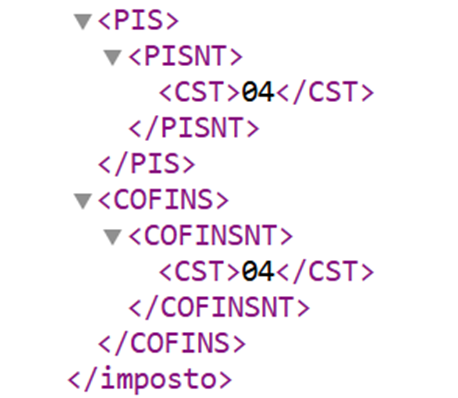

Muitos pequenos negócios, por desconhecimento desta legislação, acabam recolhendo indevidamente esses tributos por desconhecer essa regra. Para identificar se um produto é monofásico, é possível verificar na NF-e (xml), nos campos de CST PIS e COFINS, onde aparecerá o código “04”. Ou você poderá pesquisar atráves do link: www.ncmoficina.com.br

No xml da NF-e aparece assim:

ICMS por Substituição Tributária (ICMS/ST)

Na substituição tributária, o imposto é pago antecipadamente por um fornecedor, e você não precisa recolher novamente. Nesse caso é bem similar ao imposto monofásico, em um determinado ponto da cadeia do produto é determinado pelo governo que se faça o recolhimento do imposto antecipado sobre o restante da cadeia, para saber se uma mercadoria foi objeto de substituição tributária anteriormente.

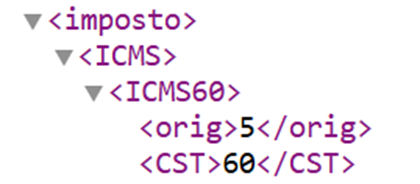

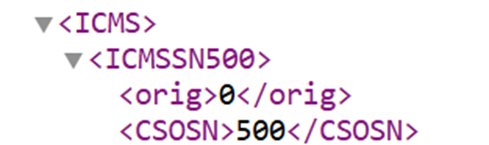

É possível identificar produtos sujeitos à substituição tributária analisando a nota fiscal de compra, observando:

- CST ICMS “60”

- CSOSN “500”

- CFOP 5403 ou 5405 sendo operações dentro do estado.

Há outros CFOP´s de operação interestaduais que não são o objeto do nosso trabalho no momento.

Exemplo 1:

Exemplo 2:

Material de uso e consumo

Itens utilizados no dia a dia da empresa, como papel, produtos de limpeza e materiais administrativos, não geram crédito de imposto. É importante observar que, quando esses produtos são adquiridos fora do estado, podem estar sujeitos ao recolhimento do diferencial de alíquota.

NCM: Nomenclatura Comum do Mercosul

O NCM (Nomenclatura Comum do Mercosul) é um código de 8 dígitos usado para classificar mercadorias de forma padronizada nos países do Mercosul.

Ele é obrigatório em notas fiscais e serve para Definir a tributação (ICMS, IPI, PIS/COFINS). Controlar importação e exportação. Evitar erros fiscais (um NCM errado pode gerar multas ou recolhimento indevido).

Como o NCM funciona?

- Primeiros 4 dígitos: posição e subposição

- Últimos 4 dígitos: especificações adicionais

Exemplo prático com autopeças

Suponha que você venda pastilhas de freio. O NCM correto é:

NCM 8708.30.00

87 = Veículos automóveis e tratores

08 = Partes e acessórios30 = Freios e suas partes

00 = Sem outras especificações

Outro exemplo:

NCM 8708.99.90 → Outras partes e acessórios não especificados (como suportes ou acabamentos).

Por que o NCM é tão importante?

Informar um NCM incorreto pode resultar em pagamento indevido de impostos, problemas com fiscalização e aplicação de multas.

💡 Dica: Sempre consulte a tabela oficial do NCM ou use sistemas confiáveis, como o site www.ncmoficina.com.br

Obs: Produtos semelhantes podem ter NCM diferente dependendo do material ou função.

Código de barras (EAN)

O código EAN, também conhecido como código de barras, é um identificador numérico e visual que serve para identificar produtos de forma única em todo o mundo. Ele é essencial para controle de estoque, vendas e emissão de notas fiscais.

O que significa EAN?

EAN significa European Article Number (Número Europeu do Artigo). É um padrão internacional de código de barras, usado globalmente para produtos e geralmente composto por 13 dígitos.

Como é formado o código EAN?

Geralmente possui 13 dígitos (EAN-13), mas também existe o EAN-8 para produtos pequenos.

Estrutura do EAN-13:

- Primeiros dígitos: país ou organização que registrou o código.

- Dígitos seguintes: fabricante.

- Dígitos finais: produto específico.

- Último dígito: verificador (para evitar erros de leitura).

Exemplo: 7891234567890

789 = Fabricado no Brasil

12345 = código do fabricante

67890 = código do produto

0 = dígito verificador

Para que serve o código EAN?

- Controle de estoque: cada produto tem um código único.

- Automatização de vendas: leitura rápida no caixa.

- Emissão de nota fiscal: o EAN é informado junto ao NCM para identificar o produto.

- E-commerce: plataformas exigem EAN para cadastrar produtos.

O EAN tem se mostrado o melhor instrumento para ratreamento e controle de estoque pelo fisco estadual, devido a sua obrigatoriedade nas NF-e, NFC-e e consequentemente dentro das declarações do projeto SPED.

Exemplo prático com autopeças

Filtros de óleo com códigos diferentes garantem rastreabilidade, evitam erros de entrega e facilitam o controle interno, independentemente do fornecedor.

Você vende filtros de óleo. Cada filtro tem um EAN diferente:

Filtro A: 7891234567890

Filtro B: 7899876543210

Isso evita confusão e garante que o cliente receba o produto certo, se você adquire o Filtro A, do Distribuidor A ou da auto-peças X, o produto terá sempre o mesmo código de barras.

💡Dica importante:

- Realize o cadastramento dos produtos em seu sistema ERP com base no EAN, assim você tem uma ótima referência para o controle do estoque podendo estabelecer os estoques máximo e estoque mínimo, também direcionar sempre ao mesmo cadastro interno as compras do fornecedor A ou fornecedor B.

- Nunca invente um EAN. Ele deve ser registrado pelo fabricante.

- Se você é fabricante, pode solicitar códigos EAN junto à GS1 Brasil (organização responsável).

Abel Rosa é contador e sócio da Cambel Contabilidade, com sólida experiência em gestão fiscal e tributária para micro e pequenas empresas. Apaixonado por simplificar a contabilidade, Abel atua como instrutor e criador de materiais técnicos que transformam conceitos complexos em conteúdos claros e práticos.

Seu objetivo é ajudar empreendedoras e empresários a entenderem suas obrigações fiscais sem complicação, garantindo conformidade e eficiência no dia a dia.

Com uma abordagem acessível e detalhada, Abel desenvolve treinamentos e guias que unem teoria e prática, oferecendo soluções que fortalecem a gestão financeira e tributária das empresas.

Descubra como a Cambel pode fortalecer a saúde financeira do seu negócio. Explore mais conteúdos estratégicos:

Blog da Cambel

Instagram: Abel Rosa – Cambel Contabilidade

Linkedin: Abel Rosa – Cambel Contabilidade